彼得・杜拉克(Peter Drucker)曾說:「創新,不然就等著滅亡(Innovation or Die)」,金融科技(Financial Technology, FinTech)所引發的破壞式創新,來勢洶洶挑戰既有金融服務的供給方式和消費行為。

在全球各地,金融產業環境、基礎建設、行動裝置普及率和監管機關態度等,決定了FinTech發展的進程,不過整體來說,此領域尚處於快速萌芽期,各式各樣的創新嘗試很多,但完整的研究與分析探討較少。值得高興的是,在今年的世界經濟論壇(World Economic Forum 2015, WEF),專家們提供了一個金融服務未來發展的輪廓。

世界經濟論壇成立於1971年,因舉辦於瑞士滑雪勝地達佛斯(Davos),又稱達佛斯論壇(Davos Forum),以「致力於改善世界狀況(committed to improving the state of the world)」為使命,匯聚全球工商、政治、學術、媒體等各領域的領袖人物,討論世界重要的經濟議題。

2015年6月的世界經濟論壇,即針對金融服務的未來,邀請了197位來自全球重要的金融業社群、創新社群、學術界以及FinTech新創事業等的行業領導者及創新領袖,在香港、天津、波士頓、紐約、倫敦和達佛斯等六個城市舉辦大型工作坊,經過長達15個月的研究,提供了一份長達178頁的詳盡報告(原始連結),試圖回答FinTech創新所衍生的三個問題:

哪些創新對既有金融業的衝擊最大?

因為衝擊,既有金融服務的基礎架構、供給方式以及消費行為將如何改變?

對客戶、金融機構以及整體金融產業來說,這些改變蘊含了什麼意義?

針對這三個問題,WEF提供了下圖「六大功能,十一組創新」的明確研究架構,刻畫出FinTech可能帶來的明日金融環境樣態。

6大功能,11組創新

首先可以看到這個圓被分為六大功能,從11點鐘方向開始,分別是支付(Payments)、保險(Insurance)、存貸(Deposit & Lending)、籌資(Capital Raising)、投資管理(Investment Management)和市場資訊供給(Market Provisioning)。六大功能可看出,創新變化雖快,但人們的金融核心需求古往今來相當一致。

接著可以看到每個功能內的橢圓色塊,正是回答這份報告的第一個問題:哪些創新對既有金融服務產業的衝擊最大?

專家們一共選出11個創新項目做為解答,每個功能的創新項目如下表:

FinTech創新的6個關鍵

這些創新項目有的字面上即可理解,例如支付的「無現金世界」或籌資的「群眾募資」,立刻可以聯想到支付寶、Apple pay和Kickstarter、FlyingV等案例;而有的創新項目則是較複雜抽象的概念,例如保險的「價值鏈分解」或投資管理的「流程外部化」,牽涉到的層面廣,也較難立刻掌握創新核心。

WEF於是對每一項創新,以10~15頁的精闢說明,闡述每個創新發展的背景因素、帶來的嶄新價值,以及在該領域全球領先的FinTech新創公司和技術。同時每個創新項目的最後,皆是邀請專家們集思廣益,發想出三個未來可能情境和案例討論,讓我們對於如何迎向FinTech的機會與挑戰,有更具體的想像。

在開始對每個創新一一介紹之前,WEF的專家們綜觀整個研究,歸納出六個關鍵發現:

金融服務的創新是經過謹慎規劃且可以預測的;在目前收益最大,而又使顧客感覺不那麼方便的金融服務,將最有可能遭到FinTech的挑戰。

平台化(platform based)、數據密集(data intensive)和資產輕化(capital light)等創新模式,將對既有金融業產生巨大影響。

立刻會感受到這些創新衝擊的是銀行業,然而受到影響最大的預計是保險業。

既有金融業者會採取「並行策略」,一方面激進地打壓新進者,但另一方面也會利用既有資源來提供新進者需要的基礎建設和服務。

政府、既有金融業者與新進者將必須多方合作,共同釐清這些創新對於整體產業帶來的正負面風險變化。

破壞式創新不會是一時的,這些不間斷的創新力量將會改變消費者的行為、迫使企業的商業模式和金融業的長期結構做出調整。

以上六點,確實在全球各地已經陸續發酵,而台灣正要開始。

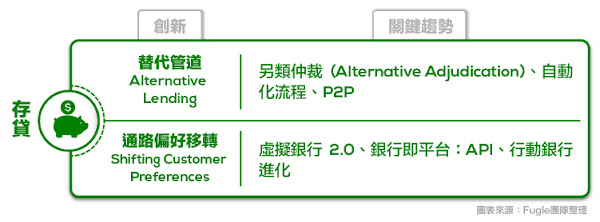

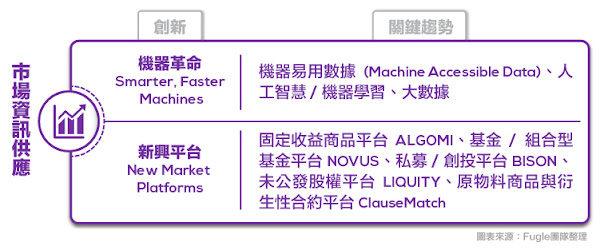

這裡我們將每個創新的關鍵趨勢和摘要彙總在下面六個表格,先讓各位讀者有個基本架構。

6個表格掌握關鍵趨勢

讓支付變得更快速流暢,並滿足網路時代 / 行動時代顧客的消費行為,是支付創新的核心精神。而在這之中,加密貨幣(cryptocurrency)無比高效率的移轉能力是推動它發展的動力。

保險的創新非常有趣,大多來自其他科技領域的跨界。例如共享經濟、自駕車、物聯網(IoT)…等,這些會使得顧客面臨的風險改變,而評估風險的方式也須隨之演化,這些創新將使保險業的價值鏈發生裂解(disaggregation),由多種創新產業共同提供鏈上的價值。

更貼近顧客行為的新金融通路產生,而借貸的徵信方式也隨著互聯網發展有了革命性的做法。當存貸款不再一定要到銀行,銀行必須盡速思考自己的角色。

群眾募資平台正擴大一般民眾能參與的籌資活動範圍,這樣的發展擴大了風險投資市場,拉近供需雙方距離,使得整個經濟生態系統更加富有。

金融投資領域將有更多的流程須交由外部專業供應商來提供,以提升營運效率。也因為這些外部專業供應商的技術,降低了複雜財務管理的進入障礙,讓個人投資者有更好的能力與權力來做決策,使傳統的理財顧問面臨挑戰。

隨著數據處理與演算法的演化,快速回應即時時事的發生將成為交易的重點。而具有互聯網特性的資訊、商品交易平台,使得市場參與者彼此連結增加,提升整體市場的流動性與效率。

細心的讀者可能會發現在FinTech創新架構圖中,六大功能、十一組創新之間有多條虛線連結,此為WEF萃取出的六個大主題,包括:

- 流線型設施(Streamlined Infrastructure)

- 高價值活動自動化(Automation of High-Value Activities)

- 中介減少(Reduced Intermediation)

- 數據策略性角色(The Strategic Role of Data)

- 專業化利基商品(Niche, Specialised Products)

- 賦權顧客(Customer Empowerment)。

這六大主題分別體現在十一種創新之中,例如「中介減少」這個主題可體現在支付:「新興支付」、籌資:「群眾募資」,與存貸:「替代管道」;這些創新項目都是利用資訊科技與互聯網特性,讓原有的金融流程中介參與者減少,進而提高效率,並對既有金融業產生競合關係。關於這些主題的細節,在各個創新的解說中會再為大家提起。

未來幾週,睿富者與Fugle團隊,將搭配股感知識庫的視覺化資訊圖表,繼續為大家整理WEF提出的十一項創新之背景、價值以及目前發展領先的FinTech案例和衝擊意涵,並期望能透過這樣的分享,讓有興趣的讀者、業內人士、政府相關單位和FinTech團隊,能一同從全球經驗來塑造台灣金融產業有競爭力的未來。

文章授權轉載自:STOCKFEEL